21世纪经济报道记者雷晨 北京报道

*ST左江(300799.SZ)保壳压力陡增。

12月12日晚,被监管立案调查、重点监控的*ST左江(300799.SZ)回复深交所对其三季报的问询函,在公告中披露了此前400片DPU的销售情况,并提示公司股票将面临被终止上市的风险。

据了解,自2022年5月以来,公司自研的DPU受到市场广泛关注。

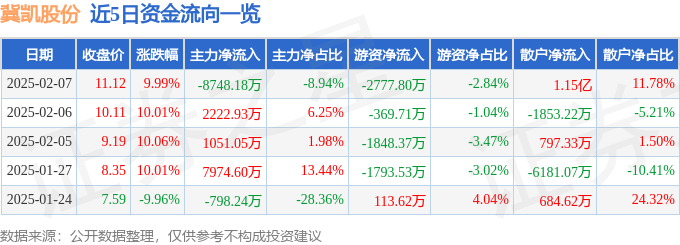

二级市场上,自2022年5月以来,公司股价从约38元/股,最高触及299.8元/股,股价与基本面背离,游资魅影浮现。

公司在上述公告中表示,近期雪球APP中流传的有关公司三季报业绩交流会内容不准确。

此外,根据公告,*ST左江的DPU的销售实况不及预期,公司已售出的首批DPU芯片,绝大部分正放置在终端客户的仓库之中。

巧合的是,该终端用户的法定代表人与*ST左江董事长同名。

与此同时,公司还有部分DPU产品存在未能按计划交付的风险。

在DPU市场推广情况“见光死”的同时,*ST左江此前股价上涨的逻辑也渐次被消解,高点上车的投资者去留两难。

12月13日,*ST左江一字跌停,跌幅达20%,交易总金额仅有2813万元。

400片DPU销售存疑

沾上DPU概念是公司股价“起飞”的主要原因。DPU是数据中心面向算力时代重构的关键芯片,被称为数据中心继CPU、GPU之后的“第三颗主力芯片”。

去年年底,*ST左江控股子公司北中网芯推出了DPU芯片。

“基于NE6000-DPU芯片的可编程特性和丰富的接口,该芯片的应用领域非常广泛,包括云计算、网络安全,以及人工智能、5G通信等场景。”*ST左江副总经理于洪涛曾表示,基于该芯片的产品,已经对客户进行推广试用。

但是,公司的DPU芯片真如公司宣传的那般“给力”吗?

2022年12月27日,*ST左江和北京昊天旭辉科技有限责任公司(下称“昊天旭辉”)签署合同,2023年1月3日即完成交付400片“NE6000”系列DPU芯片,并在2023年1月确认合同收入1261万元。

这一笔收入的商业合理性被交易所发函质疑。

21 世纪经济报道记者注意到,*ST左江已卖出的上述DPU芯片,绝大部分正在仓库堆积。同时,该笔交易的终端用户巨贤科技法定代表人,还与*ST左江董事长同名。

据悉,*ST左江交易对手昊天旭辉为贸易商,其有意向成为公司DPU芯片的代理商,在取得客户需求信息后,从*ST左江采购400片“NE6000”系列DPU芯片,转手出售给北京市巨贤科技贸易有限公司(下称“巨贤科技”)。

换言之,昊天旭辉的角色仅仅是此次交易的贸易分销商,而巨贤科技才是产品终端用户。

对于合同签署5日内完成交付的质疑,公告显示,*ST左江销售的DPU芯片为公司存货,采购方作为贸易商在收到芯片后,主要是对芯片的包装、外观及数量进行相关测量检查,因此收货检验过程短。

21 世纪经济报道记者注意到,昊天旭辉是另一家上市公司荣联科技(002642.SZ)的全资子公司。

12月13日,接近荣联科技人士对21世纪经济报道记者表示:“之前监管机构也因为这个事情来做过了解,我们跟左江之间的这项交易是属于正常交易。”

至于昊天旭辉在此次分销过程中赚取了多少利润,上述人士表示对这部分财务核算不太清楚。

终端用户法定代表人与*ST左江董事长同名

本次交易的终端用户巨贤科技,身上存在多处疑点。

根据公告,巨贤科技原为一家通信领域的系列芯片贸易商,主要代理某品牌产品,因外部环境的变化、所代理产品技术迭代缓慢,收入下滑,巨贤科技2022年初开始业务转型,由纯粹的贸易商转型为研发生产厂商。

21世纪经济报道记者查询企业工商信息发现,巨贤科技人员规模少于50人,2022年参保人数为0,国标行业(一般指企业在国民经济行业分类里隶属的行业类别)为纺织品、针织品及原料批发。

巧合的是,巨贤科技的法定代表人名叫张军,与*ST左江董事长同名。

但*ST左江公告宣称,经查阅巨贤科技工商登记信息,*ST左江董监高、实际控制人及其一致行动人与巨贤科技不存在关联关系。

21世纪经济报道记者联系到巨贤科技一位离职人员,她接起电话后,惊讶之余说道:“那都是好多年前的事情了,大概2014、15年,当时我只负责记账。”对于公司法定代表人张军,她表示没有印象。

对于上述疑问,*ST左江证券部人士受访时告诉记者,同名同姓的人很多,并表示以公告为准,公告中内容都是真实的。

此外,巨贤科技从*ST左江购买的芯片,绝大部分正积压在仓库之中。

会计师现场走访了解到,巨贤科技所采购的400片NE6000芯片之中,截至目前有多达370片芯片存放于仓库,尚未实现对外销售。

此外,巨贤科技已领用20片芯片正由专人做市场推广尚未卖出,剩下的10片用于研发,研发工作也尚未完成。

针对公司2023年1月确认的1261万元DPU芯片销售合同,会计师表示相关销售是否能最终在2023年度确认需要进一步判断。

雪上加霜的是,公司于2023年6月披露的与旭辉科技、众源时空签订的5100万元合同,经与众源时空沟通,除部分测试产品以外,2023年内在庆阳项目上无法完成服务器网卡的交付验收,进而2023年无法确认相应收入。

股价严重背离基本面

*ST左江的DPU的销售实况不及预期,此前股价上涨的逻辑也渐次被解构。

自2022年5月以来,*ST左江股价快速上涨,从约38元/股到截至12月13日收盘时的151.21元/股,最高触及299.8元/股。公司股价走势与其基本面存在较大偏离。

财务数据显示,上市以来,公司营收从2019年的2.19亿元,一路降至2022年的0.59亿元,归母净利润分别为0.89亿元、0.94亿元、0.06亿元、-1.47亿元。

因2022年度净利润为负且营收低于1亿元,*ST左江股票被实施退市风险警示,证券简称自今年5月4日起变更为“*ST左江”。

对于2022年业绩变化的主要原因,*ST左江在年报中表示,一是受宏观环境影响,第四季度整体营业收入远低于预期。另外,公司在研新产品和可编程网络数据处理芯片处于关键研制阶段,受托研发也处于主要研发阶段,研发投入增加较多。

分业务条线来看,2022年,公司来自信息安全行业的收入为0.58亿元,同比下降49.86%;来自其他业务的营收为97.34万元,同比减少63.76%。

大信会计师事务所对*ST左江2022年年报出具了非标准审计意见报告,主要提到应收账款和经营可持续性两方面。

会计所表示,公司部分应收账款未能实施现场访谈,亦未能取得函证回函,涉及应收账款账面余额为2.01亿元,占应收账款期末余额的71.08%。无法判断上述应收款项账面价值的可回收性。

同时,公司近两年经营业绩持续下滑,去年净亏损1.74亿元,经营活动现金净流出1.82亿元。这些情况表明存在可能导致对公司持续经营能力产生重大疑虑的重大不确定性。

今年前三季度,*ST左江业绩仍未见好转,公司实现营收3372.21万元,同比下滑9.54%;归母净利润-9732.73万元,同比下滑28.27%;扣非后归母净利润-9747.66万元;经营活动产生的现金流量净额-1.69亿元,同比下滑9.12%。

值得注意的是,在披露三季报前夕,公司股价一度跌至200元左右。在三季报发布后,公司对退市风险进行了特别提示,股价却又离奇上涨,一度达到246元/股。

此后,公司仍出现跌破200元/股后被大单拉涨的现象。

谁在炒作*ST左江?

有接近机构人士告诉21世纪经济报道记者,此前有不少游资和北京知名私募多次去*ST左江公司调研,并和公司主要负责人会谈。

翻阅公司三季报可见,今年第三季度,自然人彭国华、印樱以及私募鸿道投资私募加仓了*ST左江,自然人唐达远为新进股东。

彭国华为知名牛散,于2022年第四季度进入*ST左江前十大股东之列,截至三季度末持股比例2.66%。印樱于2023年二季度跻身公司前十大股东,三季度末持股比例0.8%。

此外,牛散郭彦超也曾在今年二季度加仓*ST左江8.21万股。

私募方面,鸿道投资对*ST左江的持股比例是0.88%,该机构创立于2010年3月,是国内知名的私募证券投资基金,由原华夏元老级明星基金经理孙建冬创办,公司已成功发行过鸿道全球优选、创新改革系列等六十几只私募基金产品。

一位行业人士对21世纪经济报道记者表示,“左江的DPU没有想象中卖得好,底下又有一些资金在坐庄,导致有些进去的资金出不来。”

游资爆炒后一地鸡毛,高点上车的投资者去留两难。12月13日,*ST左江一字跌停,跌幅达20%,交易总金额仅有2813万元。

值得注意的是,*ST左江还存在着不小的保壳压力。

12月12日公告提示了三重风险,一是公司2022年年度报告的审计报告意见类型为保留意见。二是客户对产品验收等情况存在不确定性,若出现较多产品未能按公司计划交付、公司2023年亏损且营业收入低于1亿元的情况。三是2022年度审计报告显示公司持续经营能力存在不确定性。

据记者了解,部分机构人士已开始担忧之后的退路。

推荐阅读: