【摘要】

10月底,人民银行发布《2023年人民币国际化报告》。报告显示,2022年末人民币国际化综合指数为3.16,同比上升5*.9%,人民币国际化稳中有进,呈现一系列新进展:

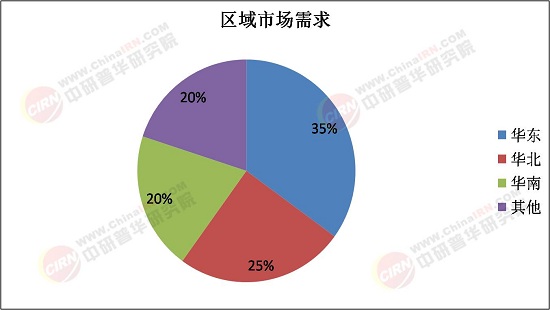

人民币跨境使用延续稳步增长态势。贸易方面,人民币国际贸易结算计价功能继续巩固;金融市场方面,证券投资延续人民币跨境支付的主渠道;融资方面,“熊猫债”助力人民币融资货币功能提升。从区域看,“一带一路”沿线国家的人民币使用快速增长。

人民币离岸市场交易保持活跃。在我国资本账户尚未完全开放条件下,人民币离岸市场对在岸市场形成有力补充。2022年以来,离岸人民币融资业务大幅增长,离岸央行票据常态化发行。

人民币国际化制度和基础设施安排日益完善。2022年以来,制度型开放有序推进,跨境人民币资金池业务持续推进,央行间货币合作持续加强,人民币跨境支付系统平稳运行,为人民币国际化提供了有力保障。

人民币国际化对银行相关业务开展提出了新的要求。一是提供更加便捷高效的人民币跨境金融服务;二是基于“本币优先”原则扩大人民币贷款业务;三是重点支持自贸区跨境人民币业务;四是支持外贸新业态跨境人民币业务;五是持续完善跨境人民币综合金融服务。

【正文】

10月底,人民银行发布《2023年人民币国际化报告》(下文简称《报告》)。《报告》显示,2022年以来人民币国际化稳中有进,各项指标总体向好,并呈现一系列新进展和新变化。《报告》披露了2022年以来人民币的国际使用情况、离岸人民币市场发展情况以及相关政策举措。本文据此梳理了人民币国际化的主要进展,及其对银行相关业务开展的要求。

一、整体来看,人民币国际地位稳步提升

《报告》指出,2022年末人民币国际化综合指数为3.16,同比上升5.9个百分点,2023年一季度人民币国际化综合指数为3.26,同比上升10.2个百分点。该指数基于人民币作为国际货币的四大职能(支付货币、投资货币、融资货币和储备货币)构建,能够较为综合全面地反映人民币国际化程度。

从支付货币看,环球银行金融电信协会(SWIFT)数据显示,2022年12月,人民币在全球支付中占比为2.15%,2023年2月以来,人民币在全球支付中占比逐月上升,2023年9月升至3.71%,创下历史新高。

从投资货币看,国际清算银行(BIS)2022年调查显示,近三年来人民币外汇交易在全球市场的份额由4.3%增长至7%,排名由第八位上升至第五位。2023年二季度,人民币利率衍生品交易在全球市场的份额为3.3%,创下历史新高。

从融资货币看,SWIFT数据显示,2022年末人民币在全球贸易融资中占比为3.91%,同比上升1.9%,排名第三,2023年9月占比为5.8%,同比上升1.6%,排名上升至第二。BIS数据显示,2022年末人民币计价债券存量为1733亿美元,排名提升2位至第7位。

从储备货币看,根据国际货币基金组织(IMF)数据,截至2022年末,全球央行持有的人民币储备规模为2984亿美元,占比2.69%,较2016年人民币刚加入SDR时提升1.62%,在主要储备货币中排名第五位。

人民币国际化综合指数稳步提升既是我国综合国力持续提升背景下市场驱动、企业自主选择的结果,亦离不开政策部门在促进贸易投资便利化、优化基础设施安排、加快制度型开放、推动人民币离岸市场发展等方面的支持举措。

二、人民币跨境使用延续稳步增长态势

按照交易市场不同,可将人民币国际使用分为跨境使用和离岸使用,目前以跨境使用为主。基于国际收支标准,人民币跨境使用主要有以下渠道:一是经常项目与直接投资渠道,使用人民币进行结算促进贸易投资便利化,支持实体经济发展;二是金融市场渠道,运用人民币投资境内外金融市场;三是融资渠道,包括跨境贸易融资、贷款等间接融资方式,以及发债等直接融资方式;四是外汇交易渠道,通过外汇交易方式获取或出售人民币。2022年以来,不同渠道下人民币跨境使用主要呈现以下特征:

(一)国际贸易结算计价功能继续巩固

2022年,我国货物贸易人民币跨境收付金额为7.9万亿元,同比增长37.2%,2023年1-9月,收付金额为7.7万亿,同比增长36.6%,占同期本外币跨境收付总额的比例为24.4%,创历史新高。其中,大宗商品贸易领域人民币跨境收付保持较快增长,2022年主要大宗商品贸易跨境人民币收付金额为9857.3亿元,2023年1-9月,收付金额高达1.5万亿元,已超过2022年全年水平。此外,大宗商品在人民币计价方面亦有新进展,目前已有23个国际化期货和期权产品引入境外交易者,为大宗商品交易人民币计价结算提供定价基准。

《报告》强调要“持续完善跨境贸易、投融资人民币结算等基础性制度,着力提升人民币在跨境贸易投资中的便利性”、“加强对新型离岸国际贸易、跨境电商等外贸新业态新模式的跨境人民币政策支持力度”,系列政策支持增强了境内外经营主体使用人民币跨境结算以规避汇率风险的内生动力,跨境人民币业务服务实体经济的能力持续提升。

(二)金融市场延续人民币跨境支付的主渠道

2022年,资本项目人民币跨境收付金额为31.7万亿元,是经常项下人民币跨境收付金额的三倍,其中,证券投资占比74.5%。2023年1-9月,资本项下人民币跨境收付28.8万亿元,证券投资占比75%。近年来,我国金融市场高水平开放稳步推进,沪深港通、债券通、QFII/RQFII、QDII/RQDII、跨境理财通等为证券投资双向流动提供了便利,证券投资已成为国际收支中资金流动规模最大的项目,且在“本币优先”的政策导向下,证券投资亦是人民币跨境支付规模最大的项目。

(三)“熊猫债”助力人民币融资货币功能提升

截至2022年末,“熊猫债”累计发行规模6308亿元,2022年,银行间债券市场和交易所市场发债52支,规模合计850.7亿元,2023年1-8月,银行间债券市场和交易所市场发债58支,规模合计1060亿元。“熊猫债”是境外机构在我国境内债券市场发行的人民币计价的债券品种,在以美国为主的发达经济体持续加息背景下,美元融资成本高企,人民币融资成本相对下降,为“熊猫债”发展壮大创造了条件,人民币的融资货币功能进一步提升。《报告》指出“人民银行将进一步推动‘熊猫债’市场发展,提升我国债券市场的广度和深度”。

(四)境外人民币贷款发放规模稳中有升

2022年末,我国银行境外人民币贷款存量2160亿美元,同比齐平,2023年二季度,贷款存量上升至2375亿美元。2022年1月,人民银行会同外管局发布《关于银行业金融机构境外贷款业务有关事宜的通知》,拓宽银行境外人民币贷款业务范围,进一步支持和规范境内银行业金融机构开展境外贷款业务,为企业境外直接投资提供融资支持。除了政策支持之外,受中美利差持续倒挂影响,人民币融资成本下降提升了经营主体使用人民币贷款的意愿。

(五)“一带一路”沿线国家的人民币使用快速增长

2022年,中国与“一带一路”共建国家人民币跨境收付金额为7.1万亿元,同比增长4.4%,占人民币跨境收付总额由2021年的14.7%上升至16.9%。其中,货物贸易收付金额2.3万亿元,同比增长75.7%;服务贸易收付金额2307.5亿元,同比增长35.4%;直接投资收付金额7807.93亿元,同比增长13.9%。2023年1-9月,收付金额为6.5万亿元,同比增长19%,占同期人民币跨境收付总额的16.7%。

“一带一路”倡议提出后,沿线共建国家与我国的经贸往来日益紧密,且人民币接受程度较高,截至2023年9月末,中国与30个共建国家签署了双边本币互换协议,在17个共建国家建立了人民币清算安排。未来将继续视其为人民币国际化的重点拓展区域,充分发挥人民币的货币锚功能,促进区域经济金融稳定。

三、人民币离岸市场交易更加活跃

离岸市场是人民币国际化的关键一环,在我国资本账户尚未完全可兑换之前,人民币离岸市场在满足国际投资者、跨国企业投融资方面发挥着重要作用。2022年以来,人民币离岸市场呈现以下新特征:

(一)离岸人民币融资业务大幅增长

2022年有境外人民币清算安排的国家和地区共发行人民币债券4838.7亿元,同比增长37%,其中中国香港是人民币债券发行的主要市场,发债金额3853.4亿元,同比增长29.6%。2022年,离岸人民币贷款规模保持增长,主要离岸市场人民币贷款余额为5955.5亿元。与海外主要发达经济体货币政策分化导致人民币资金成本不断走低,加之金融市场制度型开放稳步推进,离岸人民币债券发行和人民币贷款规模均出现大幅上涨。

(二)离岸央票常态化发行

2022年,人民银行在香港定期发行人民币央行票据,全年累计发行12期,发行规模为1200亿元,3月期、6月期和1年期央票的发行量分别为400亿元、200亿元和600亿元,与2021年发行期数、规模、结构完全一致,意味着央票发行市场化、常态化机制基本形成。人民币离岸央票不仅丰富了离岸市场人民币投资产品、满足离岸投资者需求,也是有效的流动性管理工具,有利于完善离岸人民币短端收益率曲线。

四、人民币国际化制度和基础设施安排日益完善

2022年以来,人民币国际化制度安排和基础设施进一步优化,能够更好满足经营主体在跨境贸易投资活动中的人民币使用需求。

(一)跨境人民币资金池业务持续推进

截至2022年末,全国共设立跨境人民币资金池3512个,全年跨境收付金额4.6万亿元,同比增长20.8%,2023年1-8月,跨境收付金额3.5万亿元。跨境人民币资金池业务允许跨国企业在境内外非金融成员企业之间开展跨境人民币资金余缺调剂和归集,集团内跨境资金流动不受跨境贸易投资真实性审核的约束,有利于降低融资成本、规避汇率风险、提高集团资金运营效率。2021年以来,跨国公司本外币一体化资金池试点逐步开展,进一步便利了跨国公司以人民币开展跨境收支业务。

(二)央行间货币合作不断加强

2022年,人民银行与香港金管局本币互换协议升级为常备互换安排,并扩大互换规模至8000亿元人民币/9400亿元港币,常备互换协议长期有效,不再需要双方定期续签,便利了资金使用。与印度尼西亚中央银行、新加坡金管局、欧洲中央银行等7个国家和地区续签双边本币互换协议。截至2023年9月末,人民银行与境外央行货币互换规模超4万亿元,但实际动用人民币余额仅1171亿元,意味着借助货币互换渠道推动人民币国际使用还有较大提升空间。

(三)人民币跨境支付基础设施更加完善

人民币金融基础设施建设逐渐形成以人民币跨境支付体系为基础,以人民币清算行为枢纽,以银行等金融分支机构依托为的清算网络。2022年,人民币跨境支付系统(CIPS)全年共处理跨境人民币业务440万笔,金额96.7万亿元,同比分别增长31.7%和21.5%。截至2023年9月,已在29个国家和地区授权31家境外人民币清算行。截至2022年末,共有境内外1360家机构通过直接或间接方式接入CIPS。

(四)制度型开放有序推进

我国金融市场开放已从要素流动开放进入以规制、规则、标准开放为主的制度型开放阶段,是一种更高层次、更高水平的开放。2022年以来金融市场制度型开放有序推进,2022年7月,内地与香港利率“互换通”启动,便利境外投资者参与境内人民币利率互换市场;11月,人民银行会外管局发布《境外机构投资者投资中国债券市场资金管理规定》,进一步便利境外机构投资者投资中国债券市场;12月,发布《关于境外机构境内发行债券资金管理有关事宜的通知》,进一步便利境外机构在境内债券市场融资,一系列政策举措支持构建高水平金融开放格局,为人民币国际化创造良好的运行环境。

五、人民币国际化对银行相关业务开展的新要求

人民币国际化与银行国际业务开展相辅相成,现结合2023年商务部联合人民银行发布的《关于进一步支持外贸企业扩大人民币跨境使用促进贸易投资便利化的通知》,梳理人民币国际化对银行相关业务开展的新要求:

(一)提供更加便捷高效的人民币跨境金融服务

为了进一步便利跨境贸易投资人民币使用,更好满足企业交易结算、投融资、风险管理等市场需求,银行需在“展业三原则”(了解客户、了解业务、尽职审查)基础上,简化业务办理流程,为真实、合规的跨境贸易投资提供更加便捷、高效的人民币结算服务。有序开展更高水平贸易投资人民币结算便利化试点,将更多优质企业、大型骨干外贸企业纳入便利化政策范畴。

(二)基于“本币优先”原则扩大人民币贷款业务

为了更好满足企业跨境投融资需求,银行需基于“本币优先”原则开展境外人民币贷款业务,鼓励对有实际需求且符合条件的境外项目和企业优先采用人民币贷款,重点支持对外投资、对外承包工程企业参与“一带一路”建设,按照商业原则降低人民币融资成本。

(三)重点支持自贸区跨境人民币业务

重点支持上海自贸试验区临港新片区、粤港澳大湾区、海南自由贸易港等地区,开展跨境人民币业务创新,提供跨境人民币结算“一体化”配套综合金融服务。通过入驻设点,为区内企业提供高效便捷跨境人民币服务,促进人民币在岸离岸良性互动、协调发展。

(四)支持外贸新业态跨境人民币业务

落实人民银行《关于支持外贸新业态跨境人民币结算的通知》,加强对新型离岸国际贸易、跨境电商等外贸新业态新模式的支持力度,便利离岸转手买卖、全球采购、委托境外加工、承包工程境外购买货物等新型离岸国际贸易跨境资金结算,更好满足外贸新业态经营主体配套金融服务需求。

(五)持续完善跨境人民币综合金融服务

根据外经贸企业实际需求,积极创新产品服务,提供交易撮合、支付结算、财务规划、风险管理等综合金融服务。提供更多人民币保值增值工具,培育境内外主体人民币使用习惯。强化保险保障,通过扩大覆盖面、优化承保条件等方式,加大对企业人民币跨境贸易投资的出口信用保险和海外投资险承保力度。

六、未来展望

中央金融工作会议指出要“稳慎扎实推进人民币国际化”。当前阶段,内外部不确定因素较多,中美货币政策持续分化,导致我国跨境资本流动波动加大,人民币汇率面临短期性、阶段性贬值压力。在此背景下,人民币国际化更加强调统筹安全和发展,既要持续巩固加强人民币国际化的成果,又要牢牢守住不发生系统性风险的底线。

人民币国际化不会一蹴而就,“稳”字要求人民币国际化进程要与我国经济贸易实力、金融管理能力、跨境使用需求等相适应;“慎”字要求针对跨境资金流动可能出现的顺周期波动风险,持续完善本外币一体化的跨境资本流动宏观审慎管理框架,宏观审慎管理与微观监管相互配合,秉持底线思维,坚决防范系统性金融风险;“扎实”要求加强人民币国际化服务实体经济能力,聚焦贸易投资便利化,夯实人民币跨境投融资、交易结算等基础性制度安排,满足和培育人民币真实需求。

推荐阅读: