据香港保监局公布的数据披露,2023年上半年,内地访客赴港投保319亿港元,比去年同期(5.39亿港元)增长5815%。这一数据超越了港险“巅峰时代”2016年的同期水平(301亿港元),创下2005年来的历史新高。

内地访客新造业务保费上涨,主要由终身寿险和危疾保障的需求带动。以新单保单数统计,两者合计占比89%,其中终身寿险占比55%,危疾保障占比34%。

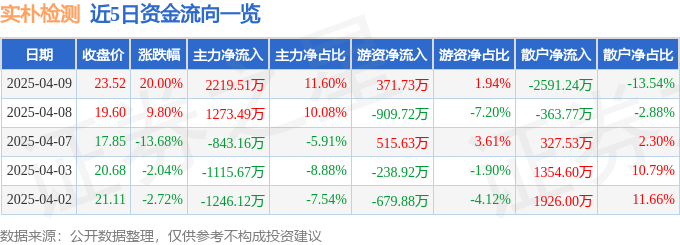

从上述数据来看,不难看出,香港保险行业显露了明显的修复趋势。而此次中报业绩出炉后,这一点亦可以从不少保险公司身上得到印证,譬如业内“佼佼者”保诚保险(02378)。

2023年上半年,随着香港与中国内地恢复通关后,受内地访客的保险需求带动,保诚半年报表现亮眼,尤以香港地区为最。报告期内,保诚香港上半年的年度保费等值销售额10.27亿美元,按年升3.52倍;新业务利润6.7亿美元,增长2.18倍;其中内地客业务之年度保费等值销售额更是行业第一。

受益于部分地区年度保费等值销售额强势反弹,上半年,保诚保险新业务利润增加39%至14.89亿美元。而受益于来自保险业务的新业务利润提高、旗下资产管理业务瀚亚的利润增加、以及中央成本有所降低,同期该集团欧洲内含价值经营溢利则增长22%至21.55亿美元。

相较于以疫情前的困境,保诚保险这一份“成绩单”无疑佐证了香港保险行业回暖之势带来的修复力量。

显然,从更深层次的角度来看,保诚开启价值修复通道也并非是一蹴而就的,其中来自“外因”和“内因”的共振作用更值得深度挖掘。

“外因”:行业回暖,增长前景乐观

多重迹象表明,香港保险行业正在显著回暖。

市场面,强劲的内地访客需求,正推动港澳保险市场恢复往日“打飞的赴港投保”盛况。

一直以来,内地访客在香港保险市场均扮演着十分重要的角色:疫情前,内地客户曾是香港保险业务的重要客户群,一度占据香港保险市场三分之一强。

内地访客赴港投保的高峰曾于2016年出现,那一年曾被外界视为香港保险的巅峰时代,上半年新造业务保费便达到了301亿港元,全年新造业务保费更是达到727亿港元。其中,全年内地访客占全港新单保费一度达到40%左右。

而后,受到疫情因素影响,该业务占比大幅下行。2021年,来自内地访客的新单保费跌至7亿港元。2022年,内地访客新单保费为21亿港元,占全港新单保费的1.5%。

如今,自2月初全面恢复内地与港澳人员往来政策实施后,内地访客赴港投保再度升温。

而对于内地访客赴港投保的强势升温,市场表示,“内地访客对港险的需求尚未完全得到释放,未来一段时间内,内地访客赴港投保会继续增加。”换言之,香港保险行业回暖之势仍在加速中。

其中,瑞银数据显示,在通关前到访香港的1000名内地居民中,47%有意购买境外保险,约2/3居民考虑在通关一年内投保。瑞银表示,内地对境外保险需求强劲,2024年内地居民赴港投保金额或可回到疫情以前的高峰水平。

政策面,行业政策也正在朝着更为有利的方向发展、释放利好信号,促使行业加速回暖。

譬如,2022年底,香港特区政府发布的《香港保险业的发展策略蓝图》指出,香港正争取在南沙和前海等地成立保险售后服务中心,并将进一步研究实现连接内地与香港保险市场的可行模式,巩固香港作为国际风险管理中心和成熟完备的保险枢纽定位。

2月23日,中国人民银行会同银保监会、证监会、外汇局、广东省人民政府联合发布《关于金融支持前海深港现代服务业合作区全面深化改革开放的意见》,允许境外特别是香港地区金融机构在前海合作区设立人身险公司、财产险公司、保险控股公司完善跨境保险业务,加快在前海合作区等设立粤港澳大湾区保险服务中心。

上述相关政策的逐步落实,显然也有望为香港保险市场的新发展奠定坚实的基础,加速行业回暖。

此外,除了政策、市场带来发展助力之外,随着居民收入水平的日益提升,内地居民相关财富管理和传承、健康保障需求(尤其是高端医疗和重疾)和全球化资产配置等需求有望逐步释放,香港保险市场有望凭借市场化和专业化等优势赢得更多内地客户的信任,从而促进香港保险市场的增长。

行业的显著回暖,对于身处其中的保诚保险而言,无疑是一大业绩修复的发展契机。疫情前保诚香港已是内地客户业务的市场领导者,借力其卓越品牌以及多元渠道和产品优势,奠下驱动高质业务增长的强大基础。

据国泰君安测算,随着通关后内地访港客的加速增长,同时基于2022年美元利率上升,折现率提升小幅压制新业务价值率,预计在2023年产品结构未发生重大调整假设下新业务价值率回升至80%,预计新单及价值率共同改善下保诚香港NBV增速为同比增长64.7%,并推动集团NBV增速同比增长15.0%。

(数据来源:国泰君安)

现如今,结合该公司半年报——保诚香港度保费等值销售额、新业务利润分别同比增长3.52倍、2.18倍的表现来看,保诚保险2023年全年的增长速度或将超越国泰君安的预估。

而对于这一点,保诚似乎也具备了充足的增长信心。该集团执行总裁华康尧预计,第三季内地访客业务动力略为正常化,但动力仍然持续,内地访港旅客人数于7月及8月恢复至2019年约70%水平,对香港业务的增长前景感到乐观。

一般来说,行业的天花板是公司业绩能够维持增长首要考虑的一个重要因素。同样而言,行业的回暖之势,无疑也将对身处其中的公司带来较大的增量空间。由此,不难推测,随着行业显著回暖,保诚的价值修复是板上钉钉的事。

内因:业务多元,驱动业绩高质量成长

俗话说得好,打铁还需自身硬。随着行业回暖,保诚想要乘势增长当然也需要一些“真功夫”加持。

据智通财经APP了解,保诚集团已在全球经营175年,进入亚洲市场也有100年,久负盛誉。截止目前,该集团于14个亚洲寿险市场中的12个市场以及8个非洲市场中的4个市场均位居前三,共计1,800万客户选择保诚。此外,该集团还是唯一一家专注于亚洲并在代理及银行保险渠道均具规模的大型保险公司,同时具备内部投资能力,旗下资产管理业务瀚亚现时管理逾2,200亿美元资产。

透过业务结构来看,随着该公司先后剥离了欧美业务,战略聚焦亚太市场,保诚集团成为了一家以寿险业务和资产管理业务为主营的金融控股集团。具体而言,公司业务板块涵盖保诚亚洲(14个市场)、瀚亚投资(11个亚洲市场)以及保诚非洲(8个市场),主营亚非地区的的寿险以及亚太地区的资产管理业务,特别是亚太新兴市场成为公司近年来最为聚焦的发展方向。

在此基础之上,保诚还实行多样化的产品组合,以及多渠道分销策略等发展战略。而鉴于上述布局,保诚也构筑了一条较为坚固的“护城河”,驱动整体业绩高质量成长,具体如下:

一是,保诚实行多渠道发展策略推动保险业务增长,增强展业的灵活性及抗风险能力。

据悉,与同业险企多聚焦于单一渠道发展保险业务不同,保诚在其保险业务覆盖的大部分寿险市场中实行代理、银保以及数码销售平台多元化渠道共同发展的策略。

多渠道发展战略之下,则有助于该公司因地制宜选择最适合向客户销售的方式,同时也有助于提升展业的灵活性对抗不确定风险。

这一点可以从其最新财务数据窥出——半年报披露,2023年上半年,保诚的代理及银行保险渠道均具规模,分别占新业务利润的2/3及1/3。 目前集团活跃代理总数超过70,000名,并有7,000名代理符合“百万圆桌会议”会员资格。另外,保诚现时拥有逾200家银行合作伙伴,其中10家属战略合作伙伴。可以看到,极具规模的代理及银行保险渠道,将促使该公司在在触达客户方面颇具优势,从而也促使公司在行业回暖之际业绩修复程度优于同行。

二是,保诚提供多种类型保险产品满足客户多元化需求,打开更为广阔的增量空间。

据了解,保诚坚持以客户为中心的产品导向,基于不同地区客户的经济水平及消费偏好为其量身定制保险产品。例如在中国内地推出面向大湾区客户的危疾计划,在印尼及马来西亚市场持续丰富伊斯兰保险产品体系并保持领先的市场地位。

与此同时,基于各分部市场客户的不同消费偏好,公司各类型产品的年度等值保费销售额较为平均,2022年分红险、非分红险、投资相连险、健康及保障险占比分别为26%、30%、20%与24%,全方位满足客户财富管理及重疾赔付等保险需求。

而以客户为中心的产品导向,多样化的产品组合,显然也极大地增强了公司产品粘性,增加产品复购率,从而驱动公司业绩显著增长。

除此之外,在资产管理方面,保诚还倾心打造一个专业化资管平台,进一步增强公司抵御市场波动的能力。

具体而言,保诚集团的资产管理板块主要以瀚亚资管为品牌,而瀚亚则是保诚亚洲的专业资管平台。该平台可为客户提供多元化的资产配置方案满足其资产保值增值需求,目前在所经营地区的其中六个市场市占率位居前十。

作为保诚亚洲的资管平台,瀚亚资管定位市场化资管平台,旗下拥有300名投资专业人员具备深厚的本地专业知识,为高净值及富裕客户提供全面理财解决方案。资产配置多元化,除了以债务证券等固收类资产为底仓,权益类资产也保持较高配置比例,主要由于负债端保单多为英式分红产品久期较长更加注重长期回报,对短期市场波动的抵御能力较强。

举例来说,在市场波动较大的年份,来自集团内保险业务的现金流贡献有效对冲净值下降的影响,使得瀚亚资产管理规模整体保持稳健增长,2022年资产管理规模达2,294亿美元,2017-2022年复合年增长率为9.8%。

基于上可知,在寿险业务和资产管理业务这两大业务板块构筑了核心优势的保诚保险,显然具备充足的“进可攻,退可守”发展能力。

结语

从二级市场表现来看,2022年10月底至今,港股保险板块经历了一波较为明显的估值修复。虽然5月以来市场对宏观经济的悲观预期一定程度压制了保险股估值,但随着各大险企交出了一份业绩向好的“中期成绩单”,保险股估值还是有望得到加速修复。

对应到保诚保险身上,目作为港股保险板块里面的优质股,理应同样受益于行业价值中枢上移的趋势。而且,于保诚集团而言,随着公司持续深化聚焦亚太发展战略,依托强大的多渠道分销以及以客户需求为中心的产品策略,预计将长期享受亚太市场保险需求成长红利。高估值修复空间叠加长期成长红利,保诚显然有望开启价值修复通道。