要了解市场情绪的变化,只需关注美国财政部的收益率曲线——该图表绘制了1个月期至30年期联邦政府债券的利率水平。

在正常情况下,该曲线向上倾斜,因为投资者需承担资金被捆绑更长时间的风险,故而要求更高的收益率。

但在经济衰退来临前,收益率曲线会倒挂,因为下行通常伴随着较低的利率。今年,随着对经济衰退的担忧加剧,收益率曲线倒挂的程度比几十年来更为严重。

如今,情况正在发生变化。较长期债券的收益率一直在大幅走高,逼近短期债券收益率。

这种走势在行业术语中称作“趋陡”,也可能是经济衰退的信号。

这是由于随着经济临近衰退,市场预期美联储将开始下调利率以刺激经济增长,因此短期收益率通常会下降。交易员称之为“牛市趋陡”。

但这一次,情况似乎不同。

曲线趋陡不是因为短期利率下降,而是因为长期收益率飙升。这主要是由于美国经济表现强劲,反映出美联储未来一段时间内将维持高利率的风险。这个走势被称为“熊市趋陡”。

收益率曲线为何倒挂

在经济陷入衰退之前,收益率曲线有部分会出现倒挂。如今这些段落仍然处于倒挂,不过程度远没有之前那么严重。

这种倒挂通常意味着投资者预计经济将在未来12到18个月内陷入停滞,从而促使美联储降息。因此,曲线远端债券的收益率会下降以反映最终的变化,而短端债券收益率则维持在央行目前设定的水平附近。

这可能会对现实世界产生影响,因其对银行利润率形成挤压——银行以短期利率借入资金,并以长期利率借出。通过降低银行的放贷动力,可以限制信贷流动,从而放缓经济增长。这就是美联储紧缩政策想要实现的效果,自2022年初以来便是如此。

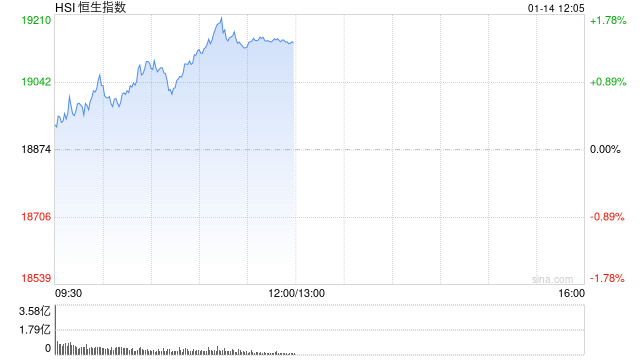

收益率曲线当前动态

近来长期国债收益率的飙升一直在缓解收益率曲线倒挂的程度。即便如此,曲线部分段落的倒挂幅度过高,因此按历史标准来看,其依然释放着衰退信号。三个月期美债收益率仍较10年期收益率高约80个基点。尽管这一利差约为7月底时的一半,但仍与房市和互联网泡沫破灭导致经济步入衰退前的倒挂程度相符。

摩根士丹利财富管理首席投资官Lisa Shalett在给客户的一份报告中表示,“收益率曲线暗示的经济周期性风险依然存在。”

曲线何时回归常态

通常情况下,随着经济衰退临近、交易员预计美联储将开始降息并相应压低短期收益率,这种倒挂现象就会开始消散。今年早些时候便出现过这样的走势,当时市场对银行业危机的担忧加剧。

用行话来说,这种走势被称作牛市趋陡,原因是债券价格正在上涨。在这种情况下,收益率曲线变陡只是因为短期债券涨幅最大,导致其收益率回落至低于长期收益率的水平。

这次有何不同

然而,近来的走势是所谓的熊市趋陡。债券价格正在下跌,较长期债券领跌。因此,较长期债券收益率的上升速度快于其他期限的债券。

在此情况下,收益率曲线趋陡的原因与以往经济陷入衰退前不同。恰恰相反,投资者认为鉴于经济如此强劲,决策者并不急于降息。长期债券收益率正在走高,以反映这种预期。最重要的是,随着联邦政府赤字持续增长,美债供应量飙升,这可能加剧了价格的下行压力。

我们将何去何从

乍一看,收益率曲线的动态无疑是一个表明经济衰退风险下降的积极信号,但事实可能并非如此。

诚然,这表明交易员预计美联储不会很快进入“救火模式”。即便如此,这对抵押贷款、信用卡和企业贷款的连锁反应几乎肯定会进一步打击经济。这将导致金融环境进一步收紧。对美联储而言,这可能是一个可喜的进展。不过,风险在于刹车踩得过猛,导致经济完全停滞不前。

DoubleLine Capital创始人、债券基金经理Jeffrey Gundlach最近在纽约举行的Grant’s Interest Rate Observer会议上表示,市场走势是“经济衰退”的明确预警。他预计到今年年底,失业人数将开始增加。

这样看来,曲线倒挂预测经济的能力有望得到验证,只是其成本非常高昂。

推荐阅读: