随着债券价格下跌,基准10年期美债收益率近日曾短暂飙升至4.9%附近,上周五公布的月度非农就业报告显示美国雇主雇佣的新增工人数量几乎是经济学家预期的两倍。劳动力市场的强劲表现是美债收益率今年大幅上涨的原因之一,反映了经济增长改善和通胀仍将高企的前景。

今年夏天,美国财政部宣布将在第三季度借款约1万亿美元,比之前的预期高出2500亿美元以上,这让华尔街措手不及。截至9月份,财政部已经净发行了超过1.76万亿美元的国债,比过去十年中的任何一年都要高(不包括2020年的疫情时期)。官方估计显示,这种情况不太可能缓解。

很少有人预计美国会违约或者美国国债拍卖会失败——这几乎是闻所未闻的情况,交易员们警告称这种情况可能导致市场进入一段真正混乱的时期,很可能会导致各类资产的价格在一段时间内普遍下跌。10年期基准美债收益率从2022年初的1.5%左右一路上升,主要是由于美联储加息以及预期未来利率可能长期保持在较高水平。但最近收益率的飙升引发了担忧,投资者担心大量新增债务可能在未来几年内对债券价格施加压力。

“债券收益率的上涨是持续不断的,价格行为变得混乱不堪,”康涅狄格州格林威治的对冲基金Point72的经济学家和策略师Sophia Drossos表示,“关于国债供应的大部分坏消息似乎已经被定价进去了。”

债券收益率的水平对华尔街和普通民众都至关重要。大约25万亿美元的国债支撑着全球银行体系和美元的储备货币地位。公司和家庭的借款成本,包括抵押贷款利率和贷款利息,都会随着基准收益率的波动而变化。股票的估值部分取决于其相对于国债的潜在回报的吸引力,意味着其他条件相同的情况下,更高收益率的债券意味着较低的股票价格。

华尔街鲜有人预计这股美债暴跌狂潮能很快停下来。

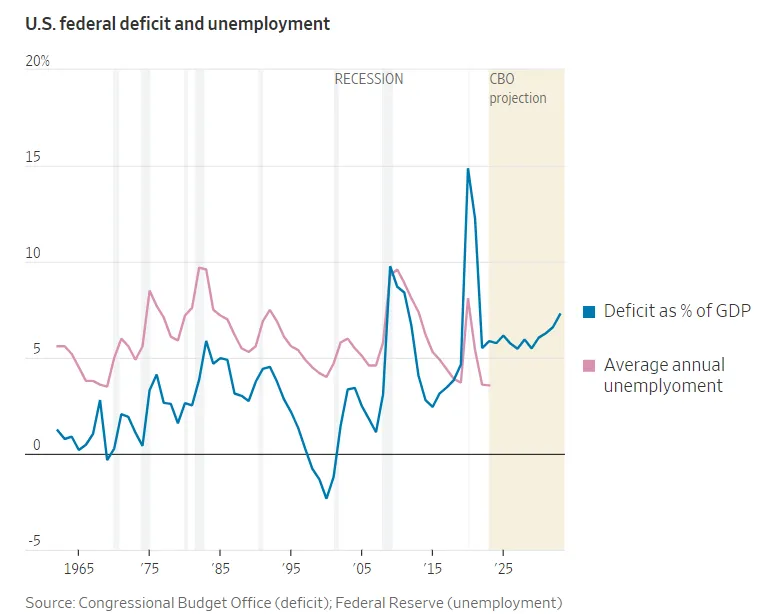

根据美国国会预算办公室的数据,到2033年,联邦赤字预计将达到2.85万亿美元,从2024年到2033年累计达到20.2万亿美元,占国内生产总值的6.1%。这远远超过过去五十年的年均值(3.6%),而且这些估计已经假设利率将在没有经济衰退的情况下回落。更高的国债收益率也使得偿还债务的压力变得更加沉重。

“今年的赤字预计将达到1.5万亿美元,约占国内生产总值的5.8%。我们从未在全员就业时期见过如此巨大的赤字。”大卫·艾因霍恩(David Einhorn)在上周的格兰特投资会议上表示,他是对冲基金Greenlight Capital的联合创始人和总裁。“我认为每个人都同意这是不可持续的。但并非每个人都同意它何时成为一个问题。”

包括央行在内的大买家通常为赤字支出提供资金,但许多人已经从美国国债市场撤出。

自2008年以来,美联储一直在资助大部分财政措施,但现在它正在削减其7.3万亿美元的资产负债表。美国最大的外国债权人——日本今年早些时候将其美国债券持有量降至2019年以来的最低水平。大型银行的国债购买也受到监管要求的限制。

“日本央行肯定对美债收益率的上升做出了贡献,”Tim Ng说。他是Capital集团专门从事美国债务和利率投资的投资组合经理,该集团管理着2.3万亿美元的固定收益资产。他表示,“日本投资者在美国和欧洲债券市场寻找收益,但现在日本政府债券看起来更具吸引力。这是一个有意义的转变。”

日本10年期国债收益率最近攀升至0.8%以上,是6月份的两倍多。更高的美债收益率也推动了美元走强,使得日本投资者在汇率波动中保护其资产的成本更高。Ng认为,美债收益率下跌的空间大于大幅攀升的空间,尤其是在美联储进入其加息周期的最后阶段之际。他还预计,“美债屠杀”将使美联储更难缩减资产负债表。

较小的买家可能也会越来越不情愿买入美国国债。美国债券市场即将连续第三年录得亏损,这种情况以前从未发生过。虽然持有高质量债券的投资者仍有望在到期时获得息票支付和全额本金,但这对那些大量投资于本应极其安全的美国国债的人来说是一个打击。“作为一名普通投资者,你会看到三年的债券负回报。你可能会开始对购买更多债券感到不安。”