高盛分析师托尼·帕斯夸里洛警告,大多数发达市场的利率正在创下周期高点,美联储鹰派加息正冲击风险市场。

该分析师提到,经历这几个月虚张声势的软着陆希望后,美联储认真对待长期走高的问题,美国股市乘电梯下降了,罗素2000指数和同等权重标准普尔500指数今年迄今的升幅几乎被抹去;同时,标准普尔500指数中最大的7只股票在2023年上涨50%以上,其余493只股票基本持平;最重要的是,如果投资者今天购买标准普尔500指数,基本上是在购买少数占该指数34%且平均市盈率在50左右的公司。

美股科技公司进入调整期,龙头英伟达迎争议。近日,全球著名风险投资公司红杉合伙人的一篇文章,把英伟达乃至整个AI行业推上了风口浪尖。

1

AI热潮降温?大佬现分歧!

红杉合伙人 David Cahn表示,如果英伟达到年底能卖500亿美元的GPU(华尔街分析师预测年底英伟达的GPU销售额可能突破500亿美元),数据中心的支出就高达1000亿美元,假设按照50%的利润率计算,AI行业需要做到2000亿美元收入才 能覆盖这部分支出,但目前只有750亿美元的年收入,当下存在1250亿美元的缺口。

作为“掘金买铲”的核心受益者,英伟达今年业绩相当炸裂,但目前下游的应用投入仍旧增加,尚未见业绩改善。市场现在担忧,淘金客赚不到钱,卖铲子的业绩的持续性就会出现阻力。

Dav id Cahn指出,GPU的产能正在过剩,预计“金钱焚烧炉”模式将在AI领域重演。 在历史上的技术周期中,基础设施的过度建设往往会焚烧资本,但同时也会通过降低新产品开发的边际成本来释放未来的创新。

事件发酵三天后,另一位大佬发声逐一反驳。

硅谷创投巨头公司特别顾问、AI初创公司2X创始人Gui do指出,该观点低估了AI历史性革命的影响,忽视了AI模型作为未来软件基础设施的地位。AI模型就像CPU、数据库和网络一样,是一种基础设施组件。现在几乎所有的AI软件都在使用CPU、数据库和网络,未来也是如此。所以AI模型将深刻影响所有的软件和IT系统,其影响范围远不止Cahn分析的那些狭窄领域。

随着 AI潮的降温,美国资本市场方面对AI乃至整个芯片行业也出现分歧。 当地时间9月22日收盘,费城半导体指数本月累计下跌超 8 %,同期标普500指数同期下跌2.3%。 而作为今年 美股反弹第一龙头的英伟达,股价9月迄今则是下跌1 5.69 %。

Baker AvenueWealth Management首席投资策略师立普直言,这些股票肯定失去了一些动力,许多芯片公司都受到了人工智能热潮的推动,这种热度已经有所减退。

监测美股散户资金流动的 VandaTrack数据显示,散户投资者对AI的关注度在消退。 Vanda Track日前发布的一份研究报告中写道: “流入人工智能AI领域的资金持续下降,散户投资者对微软、IonQ、C3.ai以及英伟达和Palantir等公司的兴趣均在减弱。 ”

对于AI大潮,美国投资机构间的争论,实际上一直存在。

曾成功预测三次市场泡沫的传奇投资人 Jeremy Grantham先前警告,美国股市的历史性泡沫即将破裂,经济极有可能陷入衰退。 他在一场活动中说道,“在人工智能的支持下,十几只美国大型股出现了大幅上涨。 问题是价格高得令人难以置信,经济基本上开始崩溃。 所以这是一个假像,一个彻头彻尾的假像。 ”

虽分歧不断,但也有机构持乐观态度。 韦德布什证券分析师则表示: “到2024年,科技行业的基本面将更为强劲,而且明年(美联储)降息的可能性很大,这些因素将再次掀起以人工智能为主导、寻求风险的浪潮”。

2

超300亿资金流入!机构在增配ETF

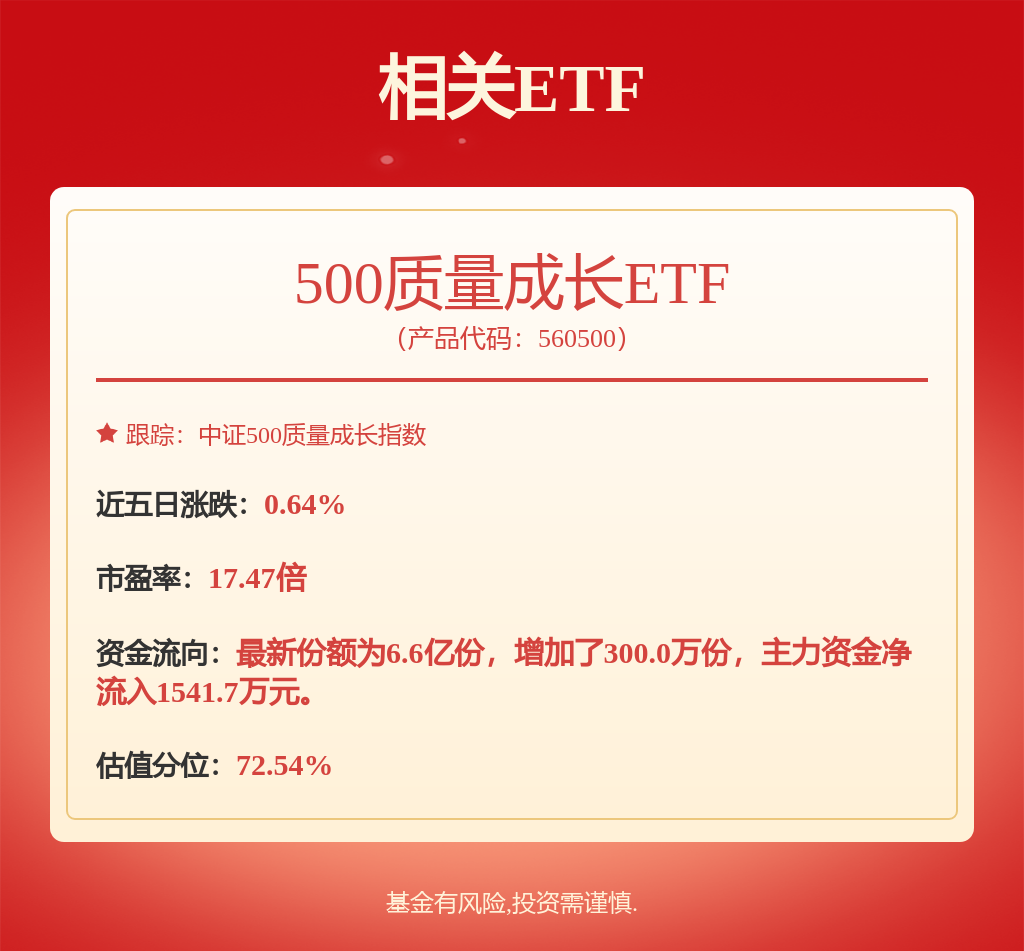

资金继续借道ETF抄底A股。截至9月22日,9月以来全市场ETF份额增加371.38亿份,同比增长1.59%,达1.66万亿份;按照区间成交均价估算,约有315.19亿资金净买入。

宽基ETF最受资金青睐,南方中证500ETF上周五个交易日内强势“吸金”51.03亿元,净申购金额位列全市场股票ETF第一。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

华夏科创50ETF获得30.54亿资金净买入,华泰柏瑞沪深300ETF单周吸金21.75亿元。华夏基金上证50ETF、500ETF基金、中证1000ETF上周均流入超10亿资金。

今年主动权益基金新发遇冷,ETF发行则出现逆势增长。截至9月22日,本月已有21只ETF宣告成立,募集总金额高达140亿元。

今年以来,险资、券商等机构持续加大对ETF的投资。同时,很多股票投资者、主动权益基金持有人新晋成为ETF持有人,推高了ETF规模的快速增长。

业内人士认为,机构增配ETF是大势所趋。据天相投顾基金评价中心统计,在剔除联接基金后,截至今年6月底,持仓金额排名前十的持有人中,7家持有ETF份额较去年年底增加。其中,平安人寿通过分红险账户和自有资金大幅增持ETF,增持份额分别超304亿份和175亿份。券商当中,银河证券增持份额最多,为15.5亿份。

站在当下时点,机构积极看好接下来的市场表现。中信证券认为,市场成交快速缩量预示着卖盘消化已近尾声,市场底部正在夯实,长假前后是重要的布局时点。

中金公司指出,A股情绪指标低至历史偏底部水平,市场继续下行风险较小,中期机会大于风险;配置层面,近期高股息风格表现较好,反映在业绩真空期及政策变化阶段,投资者更重视当期回报。

不少业内人士认为,现在市场所处的状况有些类似2018年四季度。

3

A股休市10天,持股还是持币?

假期将至,A股将进入10天长休市期。本轮休市将从9月29日开始,直到10月9日开市,期间陆股通及港股通也将同步关闭。

港股方面,9月30日闭市,10月3日恢复正常交易。美股方面则正常交易,无特殊安排。这意味着,中秋叠加国庆假期期间,A股将比港股少5个交易日,比美股少6个交易日。

国庆中秋假期A股休市10天,持股还是持币成为投资者面临的两难选择。

回顾近十年国庆假期前后A股表现,节前市场成交总体较为清淡。节后第一个交易日,上证指数上涨概率达80%,节后5个交易日上涨概率达到70%。

Wind全A在国庆假期之后的表现通常较好,2010年至2022年节后首日开门红的概率高达69%,平均涨幅为0.7%。而节后5个交易日的上涨概率高达92%,平均涨幅为2.4%,仅有2018年出现下跌,其它年份均为收涨。

A股节前节后表现的差异,光大证券研究所认为主要与市场流动性环境变化有关:由于十一长假期间资金需求量较大,节前有部分投资者将资金从股市中阶段性抽离,对市场流动性造成一定影响;节后,这些资金回归,市场流动性回暖;从实际数据看,国庆节前A股的换手率明显较低,而国庆节后市场的换手率则有明显抬升。

光大证券预计,今年国庆节后A股市场也将有不错表现,持股过节是优选,一方面,从历史来看,受流动性变化的影响,A股在节后大概率会出现上涨,值得投资者参与;另一方面,当前市场正处于相对低位,投资性价比高,而活跃资本市场及稳经济的政策也在陆续推进,指数整体易上难下,方向上有望逐渐震荡上行;综合来看,预计今年节后A股大概率也将有不错表现。