文:向善财经

近日,有朋友关注到北京银行一家分行处置一笔不良债权包,对于这件事儿,大家各有看法。

有人觉得,同是三万亿以上规模的城商行,北京银行的不良率比其他两家略高,又到了年中降不良的窗口,此时加大力度处置不良资产不难理解,也有人觉得,对外报价1.5亿、总债权6.53亿报价有点甩卖的意思。

我倒觉得,银行处置不良这件事儿总归是要做的,而且当下这个环境下,晚做不如早做,及早处置不良进一步提效,未来也就有更多的增长机会。

对于城商行而言,处置不良不只是满足合规的底线政策要求,也是城商行能提抗风险能力、释放未来营收利润增长的关键因素。

在果断处置不良资产增长提效增质方面,北京银行作为城商行龙头,给同行打了个样。

一季度不良贷款率稳降,北京银行经营提质

如果从增长的维度看,北京银行的业绩增长势头还是不错的。

天眼查APP财报数据显示,23年年报以及24年第一季度,北京银行业绩均有增长。

2024Q1数据显示,北京银行营收同比增长7.8%,归母净利润同比增长5.0%,业绩增长主要是由于其他非息收入的较快增长,要知道,银行业净息差下行的当下,非息差收入能不能贡献出更多增量,对于城商行的业绩表现至关重要。

业绩好是一方面,更重要的是优化资产质量。所以,城商行在降不良率上面有动作不难理解。

从落地层面上看降不良率这事儿,总行一旦定下了战略目标,分行就要坚定地落实下去。

2023年报中,北京银行提到,2024年要坚持“控大额、控累加、控占比、控限额”的授信原则,进一步控风险。由此来看,控风险、降不良率也是2024年工作中的既定目标。

从分行继续处置不良资产的动作来看,北京银行降不良的工作正在逐步落地。

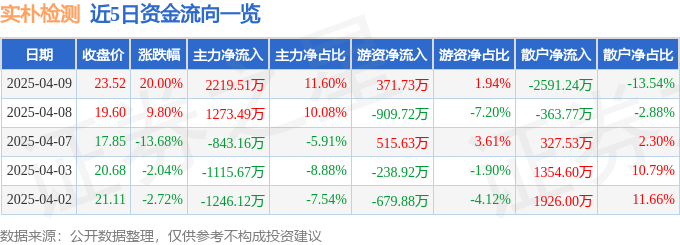

数据显示,2024年一季度北京银行不良率为1.31%,同比减少0.04%,为五年内一季度最低。中金公司估计,一季度北京银行的不良生成率环比下降了4bp。

如果中金公司的估计足够准确的话,也就是说北京银行未来资产结构和资料将有望继续平稳向好。

如果横向对比来看,一季度,同样资产规模在3万亿以上的江苏银行、上海银行的不良率分别是0.91%、1.21%,北京银行则为1.31%,客观看北京银行资产规模有3.89万亿,比其他两家的规模更大,资产管理难度相对也会高一些。

换言之,相比江苏银行、上海银行,在处置不良资产降低不良率这件事儿上,北京银行需要更坚定,而且更有效果才行。

北京银行的管理者显然明白这一点,所以,无论外界声音再怎么嘈杂,说是“甩卖”也好,“打包”也罢,但本质上都是北京银行在进一步降低不良率,着手提升经营质量的战略在现实层面的落地。

这背后体现的其实是分行对总行战略的理解力和执行力。

事实上,分行加大不良处置,其实似乎也向外界透露一个信息:即便是一季度业绩增幅超外界预期,降低不良率,提升增长质量的道路,北京银行也会继续走下去。

客观来看,作为头部城商行,北京银行抗风险能力还是比较强的。

财报显示,北京银行的不良贷款拨备覆盖率为213%,虽然相比往年略有下降,但商业银行的拨备覆盖率监管要求为120%—150%,213%的覆盖率也不算低。

未来随着不良率下探,拨备覆盖率也有更多地提升的空间。

另外,据财报数据,一季报末北京银行资本充足率13.12%,去年同期是13.37%,基本保持稳定。而今年4月底,北京银行董事会已审议通过了发行300亿元资本补充工具的议案,进一步提高资本充足率。

进一步提升资本充足率,意味着银行的抗风险能力进一步增强,同时也意味着经营上继续提质增效。

经营上提质增效,也有望反映到二级市场上。

6月份,二级市场上银行整体涨幅为-2.00%,17家城商行中仅有4家跑赢行业,涨幅位列前三的就有南京银行、北京银行以及苏州银行。

提质增效之后,稳定分红的价值不可替代

银行股的价值不仅在于成长,更在于稳定分红。

Wind数据显示,截至6月28日,已有22家A股上市银行派发2023年度现金红利,合计派息金额达1448.16亿元。从过往的分红来看,在上市银行中,半数分红比例在20%—30%区间。

对于城商行,现金分红的比例可能并不稳定,但北京银行为代表的一些城商行,现金分红比例也常年在30%以上,处在比较高的水平。

从往年的数据来看,近五年,北京银行累计分红318亿,近三年分红193亿。股息率表现上,2020年到2022年,北京银行的股息率分别为6.2%、6.8%以及7.1%。

对比来看,同期上海银行的股息率分别为5.1%、5.6%、6.7%;江苏银行分别为7.4%、6.8%以及7.0%。

换句话来说,这些年,北京银行的股息率其实一直都是比较高的。

对比银行平均股息来看,这个结论可能会更明显。

从行业整体来看,银行股整体的股息率在5% 左右,但不同的银行差异化也十分明显。比如,国有大行的股息率在5.1%左右,而优秀的城商行的股息率大都在6%以上,甚至有7%,再加上城商行仍然有不错的成长性,所以能够稳定高股息的头部城商行依旧是很有价值的。

根据北京银行发布的2023年年度利润分配预案:拟向全体股东每10股派3.2元(含税),共派发现金67.66亿元,

按照这个分红计划,北京银行2023年度利润的派息率约为26.4%,基本与22年度持平。实际上,在已经派息的银行中,这个派息比例其实已经不算低了。

实际上,北京银行的派息率一直都很稳定。

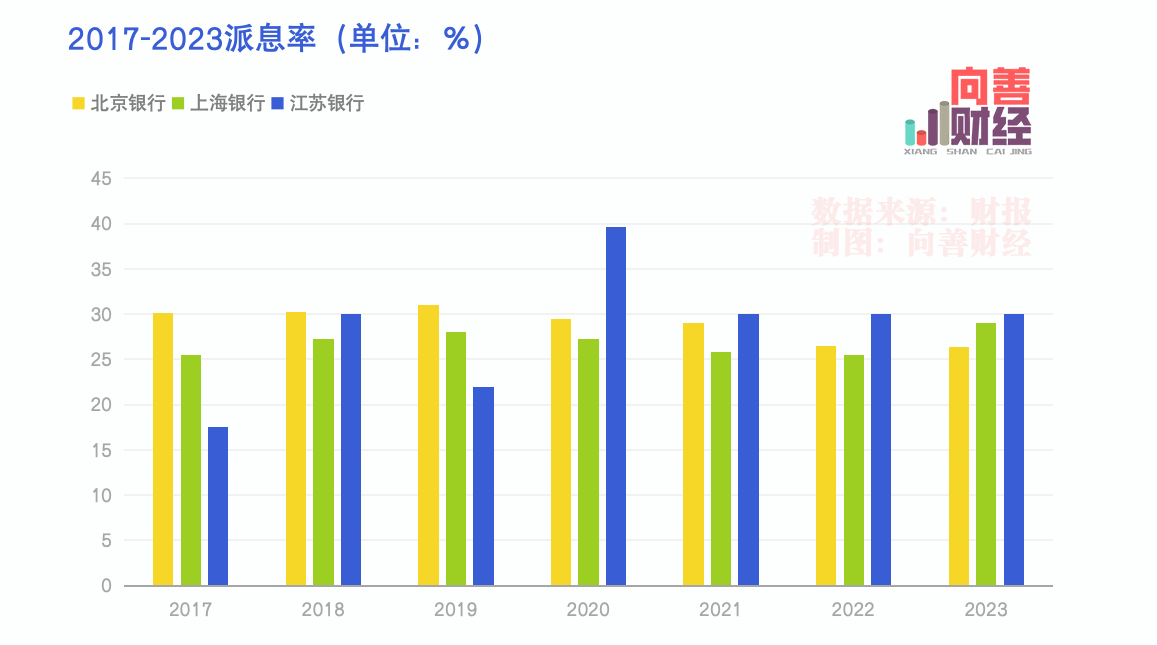

从数据来看,2017年到2019年,北京银行的分红比例都在30%左右,2020年以及2021年约为29%,到2022分红比例来到26%。

相较之下,上海银行2017年到2019年派息率在25%-28%之间,除了2020年为27%、2023年为28.9%之外,剩下的2021、2022年派息率又回到了25%左右。

再来看江苏银行,数据显示,2018年、2021-2023,江苏银行派息率稳定在30%,2020年一度高达39%,而2016—2017年派息率不足20%,就连2019年也仅有21.9%。

也就是说,相比上海银行和江苏银行,北京银行的派息率不仅高,而且很稳定,这一点其实是很难能可贵的。

其实,对于银行而言,资本补充以及派息力度始终是一个需要不断平衡的问题。

虽说高派息率是城商行的特色,但毕竟及时补充资本对于经营提质以及补充银行业务增长的内生动力至关重要。所以,稳定持续分红的价值,其实远远比不可持续的“高分红”重要得多。

对于北京银行而言,业务稳健,盈利能力也很强,并且即便是息差承压的当下,净利润也不断增长再刷新高,随着不良率进一步降低,经营提质增效之后,也可能会释放更多的业绩动能。

整体来看,当下银行股,好银行、差银行估值相差并不大,相较之下,高成长、资产质量好的银行可能会更具价值。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。